在接连三次降息后,美联储对货币政策宽松终于按下了“暂停键”。

11月21日,美联储公布10月份货币政策会议纪要显示,在10月降息25个基点后,多数美联储委员认为当前美国利息被调整至适中状态,已对经济温和增长、就业市场保持强劲、通胀接近2%对称目标的经济前景提供支撑。因此除非美国经济前景出现实质性放缓迹象,美联储不会改变当前利率稳定政策。

与此同时,美联储几乎所有委员都否决了“负利率”,原因是他们认为负利率不是提振美国经济的有效工具。

这与当前美国总统特朗普一再呼吁美联储执行负利率形成鲜明的反差。

“事实上,美联储内部之所以对负利率如此反感,一方面是鉴于负利率对欧洲日本等国家经济造成了一系列负面冲击,包括银行信贷业务利润大幅缩水引发惜贷现象日益严重,导致货币宽松政策效应无法有效传递到实体经济;另一方面美联储内部一直认为避免经济衰退不能仅仅依赖货币宽松政策,还需要积极财政政策配合。”BK Asset Management宏观经济分析师Boris Schlossberg向记者分析说。

美联储主席鲍威尔也承认,当前美国居高不下的债务规模正对积极财政政策落实构成巨大制约。他指出,今年年底美国联邦债务水平将达到其GDP的78%,创下过去70多年以来最高值。但随着美国预算赤字不断增长,到2049年美国联邦债务水平占GDP的比重将达到144%,严重的负债将抑制财政政策制定者在经济衰退时支持经济活动的意愿,而且其落实财政政策的能力也将受到限制。这也是此次会议纪要显示美联储内部开始谈论利用资产负债表工具设置长期国债利率上限的主要原因之一。

不过,当前华尔街金融机构更担心的是,美联储又抛弃了货币政策前瞻性指引——针对美国经济状况到底发生哪些实质性放缓迹象才会引发降息,美联储选择了含糊其辞。

“如今我们担心美股又会进入新一轮动荡期,因为7月底美联储扣动降息扳机同时也曾抛弃货币政策前瞻性指引,令金融机构无法判断当时美联储降息是一次性,还是持续性,引发了美股美债剧烈波动。”WallachBeth Capital交易部门主管Mohit Bajaj向记者指出,因此他们这两天正买入股指期货加大针对美股持仓的套期保值与风险对冲。在他看来,在美国货币政策前瞻性指引消失阶段,资产的安全性远远高于收益性。

集体否决负利率

“此次美联储会议纪要的最大看点,就是美联储官员集体否决了负利率。”Boris Schlossberg向记者直言。这也是美联储针对特朗普负利率主张所做出的最直接回应。

在他看来,美联储内部之所以对否决负利率达成高度共识,主要是基于四大因素:

一是负利率导致欧洲日本银行机构信贷业务利润大幅走低,引发当地银行纷纷惜贷,无助于实体经济发展与刺激经济增长,反而令欧洲、日本央行只能不断加码负利率与QE政策,靠大水灌溉与扩大央行资产负债表“拉动”经济增长,但这种做法对经济增长的拉动效应正显得越来越弱。

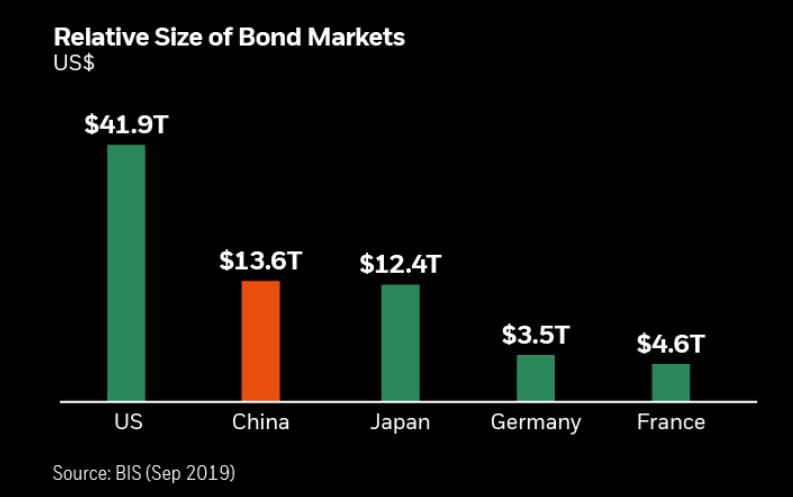

二是负利率将导致海外资本对美国发债融资“说不”,令美国无法通过借新还旧维系日益庞大的政府债务规模,进而引发债务违约风险升高与金融市场剧烈动荡。

三是当前美国经济基本面好于欧洲日本等负利率国家,因此不少美联储官员认为美国根本没必要引入负利率。

四是美联储官员认为避免经济衰退不能只靠货币政策不断宽松,还需要财政政策配合。

“通过分析美联储会议纪要措辞,我们还发现美联储不但在当前经济增长阶段不会使用负利率,即便将来美国经济陷入衰退周期,他们也不会轻易使用负利率,这无异于彻底对特朗普负利率主张说不。”Boris Schlossberg指出。

值得注意的是,作为一项“替代性方案”,美联储内部开始谈论利用资产负债表工具设置长期国债利率上限。

事实上,这种做法早已被日本央行采用。早在2016年9月,日本央行采取了QQE政策,一面通过继续购买日本国债对国债收益率曲线进行控制,确保10年期国债收益率上限至0;一面承诺扩大货币投放,直至CPI超越2%的目标。

Academy Securities策略分析师Peter Tchir坦言,美联储效仿日本央行用资产负债表工具设置长期国债利率上限,同样能实现双重目标——在不落实负利率政策的情况下,通过适度的货币宽松满足美国政府对“降息”的诉求。

不过,这种做法似乎在美联储内部同样遭遇阻力。美联储10月货币政策会议纪要显示,部分联储官员不赞同通过持续购买国债控制长期国债收益率,原因是此举不但会“干涉”财政部对国家债务管理,还会导致美联储资产负债表规模快速膨胀,影响未来货币政策宽松操作空间。

货币政策前瞻性指引为何再度“缺失”

在对负利率的担心大幅缓解同时,华尔街不少金融机构也意识到,随着美联储再度放弃了货币政策前瞻性指引,他们对未来货币政策变化动向与资产估值再度失去了“方向”。

具体而言,美联储表示“除非美国经济前景出现实质性放缓迹象,不会改变当前利率稳定政策”,但美国经济状况出现放缓迹象到底表现在哪些方面,美联储却含糊其辞,令金融机构难以根据美联储所关注的重点经济数据变化,提前判断美国下一轮降息步伐何时来临。

在Peter Tchir看来,这背后,是美联储内部对未来美国经济走势存在着不小的分歧。比如在通胀方面,部分美联储官员认为未来一段时间将低于2%,但也有部分官员相信关税提高与能源价格回升将令明年美国通胀率重返2%上方。

在就业方面,尽管多数美联储官员认为当前失业率将延续至2022年,但近期美国一系列经济数据显示美国就业率未必乐观。比如美国10月工业产出月率为-0.8%,较预期-0.4%低了不少,显示美国制造业经济恶化程度超过预期。此外美国农业部发布报告称截至今年9月的过去12个月内,农产破产案例达到580件,同比增长24%,显示美国农业经济同样面临较大增长压力。

“在分歧不小的情况下,美联储只能对此选择含糊其辞,等待未来经济数据出炉,再根据这些经济数据变化趋势释放更清晰的货币政策走向信号。”Peter Tchir认为。但这也引发华尔街大型金融机构对未来美国经济发展前景的分歧迅速扩大。比如瑞士信贷与高盛都认为美联储此前三次降息正给美国经济增长注入新的动能,因此美股将成为最大受益者,在2020年保持上涨;摩根士丹利、花旗与瑞银则认为贸易局势不明朗、上市公司盈利前景下滑、企业新项目投资开支压缩等因素将令美国经济趋于减弱,令明年美股剧烈动荡几率上升。

瑞银(UBS)股票策略师弗朗索瓦·特拉汉(Francois Trahan)直言,过去数周以来,随着标准普尔500指数飙升至创纪录水平,做空新一轮波动率(VIX)的押注正在增加,显示投资者对美国经济增长前景显得过于乐观。

“因此我们决定反向投资,通过买入沽空美股的股指期货对冲持仓风险。”Mohit Bajaj向记者直言。7月底美联储扣动降息扳机同时抛弃货币政策前瞻性指引,令8月美股美债剧烈波动,如今美联储再度如法炮制,令基金内部担心历史又将“重演”,干脆早早做好风险防范。